Desvalorização massiva do iene ao longo do ano, circuit breakers na Ásia e o inevitável contágio para ativos ocidentais. O Banco Central japonês e sua política de autofinanciamento (enfim) colapsaram.

O Japão está envolvido em uma gigantesca operação de carry trade de cerca de $20 trilhões. Carry trade é um tipo de operação em que, na síntese, o governo se financia com empréstimos a juros muito baixos (ou mesmo negativos) e investe esses recursos em ativos que oferecem retornos mais altos. Esta estratégia, mesmo que funcionando ao longo dos últimos anos, sempre apresentou um risco futuro, que está sendo pago hoje.

Este foi o dilema enfrentado pelo Banco Central japonês em 2024: por um lado, se o Banco do Japão decidisse apertar a política de forma significativa, essa operação teria de ser desfeita. Por outro lado, se o Banco do Japão demorasse para manter a carry trade em andamento, exigiria níveis cada vez maiores de repressão financeira, mas, em última análise, colocaria sérios riscos à estabilidade financeira, incluindo potencialmente um colapso no iene.

O que ocorre é que o BC japonês decidiu aumentar os juros na última semana, e essa operação está sendo desfeita.

O balanço patrimonial consolidado do governo japonês, incluindo o Banco do Japão, bancos estatais e fundos de pensão, como o GPIF (o maior fundo de pensão do mundo), mostra que o governo conseguiu se financiar a taxas reais muito baixas impostas pelo BoJ aos depositantes domésticos, enquanto obtém retornos mais altos sobre ativos estrangeiros e domésticos de maior duração. Essa diferença de retorno tem criado espaço fiscal extra para o governo japonês.

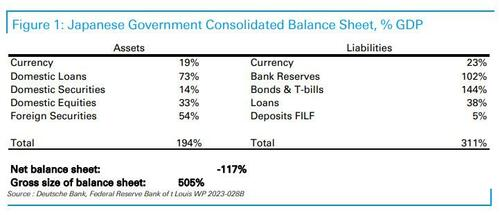

A imagem abaixo mostra o balanço patrimonial do Japão. O governo japonês é financiado principalmente por títulos do governo japonês (JGBs) de baixo rendimento e reservas bancárias de custo ainda mais baixo.

Nos últimos dez anos, o BoJ efetivamente trocou metade de todo o estoque de JGBs por dinheiro ainda mais barato que criou, agora mantido pelos bancos. Do lado dos ativos, o governo japonês possui principalmente empréstimos, por exemplo, através do Fundo de Empréstimo Fiscal e de Investimento (FILF), e ativos estrangeiros, principalmente através do maior fundo de pensão do Japão (o GPIF). A posição líquida da dívida do governo japonês é de 120% do PIB.

Com um valor bruto de balanço patrimonial em torno de 500% do PIB ou $20 trilhões, o balanço patrimonial do governo japonês é, simplesmente, uma gigantesca operação de carry trade. Isso está no cerne de por que ele tem sido capaz de sustentar níveis crescentes de dívida nominal.

O governo está se financiando a taxas reais muito baixas impostas pelo BoJ aos depositantes domésticos, enquanto obtém retornos mais altos em ativos estrangeiros e domésticos de maior duração. À medida que essa diferença de retorno se expandiu, isso criou espaço fiscal extra para o governo japonês.

Crucialmente, um terço desse financiamento agora está efetivamente em dinheiro à vista: com o Banco Central aumentando juros, o governo terá que começar a pagar dinheiro a todos os bancos e a lucratividade da carry trade começará a se desfazer rapidamente, culminando em um sell off global.

Thanks for playing.